在锂电池后处理设备领域,头部电池厂商对于杭可科技青睐有加。

后处理设备主要应用于电池生产过程中的后处理工序,该工序主要完成对电芯的激活、检测和品质判定。只有经过该工序,电池才能达到可使用状态。由于后处理工序直接决定了电池成品率和最终品质,因此,电池制造商对后处理设备的性能十分重视。

目前,杭可科技已为众多国际头部锂电池生产商提供后处理设备,比如韩国三星、韩国LG、日本村田等,其设备主要面向消费电池和动力电池领域。

但是,近年来电池厂商在不断淘汰落后产能,这对于上游电池生产设备厂商的影响也逐渐显现。在这一情形下,杭可科技将如何减少下游市场变动可能带来的负面影响?保持持续性的高增长?

后处理设备技术领先

充电电池包括镍氢电池和锂电池等,杭可科技研发生产的产品,以锂电池后处理系统为主。目前,杭可科技在充放电机、内阻测试仪等后处理系统设备的研发、生产方面,拥有核心技术和能力。

以充放电机为例,为了最大限度延长电池寿命并扩大存储容量,充电过程必须实现高精度控制。杭可科技的充放电机,目前电压控制精度已经达到万分之二,电流控制精度达到万分之五的水平,高于同行业后处理设备厂商。

此外,我国锂电池行业经过几年发展,目前虽然生产厂商众多,但采用先进自动化设备的厂商并不多。大多数小规模锂电池厂商仍以手工操作或是半自动设备、单体自动化设备生产为主。

过去,凭借在劳动力方面的优势,我国锂电池市场中低端产品占有较高比例。但随着锂电池市场竞争愈发激烈,中低端产品毛利率逐步下降,有实力的厂商将会以发展高端产品为目标。电池生产厂商对于自动化、智能化生产设备需求增加。

目前,杭可科技的后处理设备已经具备锂电池自动装夹技术;此外,其自主研发了电池生产数据集中管理技术,该技术能够为后处理系统提供全自动服务,而国内其他公司,多将该技术外包给专业软件公司。由此可见,无论是在设备生产效率还是数据应用效率上,杭可科技都独具优势。

值得一提的是,由于后处理设备属于非标准化设备,需要根据厂商需求进行定制,因此相较于国外厂商,国内厂商的优势在于能更快地响应市场需求。

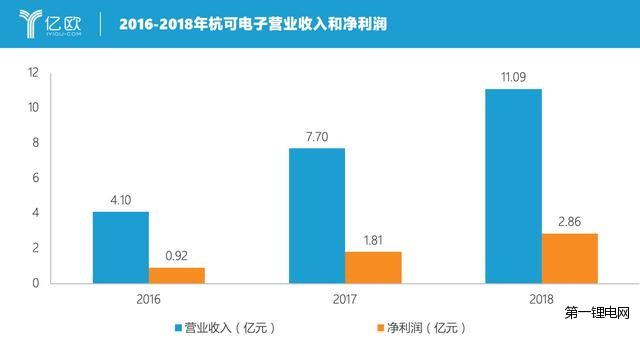

在技术水平领先和市场需求快速响应的双重优势下,2016至2018年,杭可电子营业收入从4.10亿元,增长至11.09亿元,净利润从0.92亿元,增长至2.86亿元,发展迅猛,2018年全国市场占有率达20%。

动力电池绑定大客户

杭可科技的后处理设备,主要面向消费型锂电池和动力型锂电池两大领域:消费型锂电池主要用于手机、平板、数码相机等3C产品;动力型锂电池则应用于电动汽车、电动工具等产品。

在动力电池领域,由于从2013年开始,国家开始大力扶持新能源汽车,电动汽车产量持续快速增长,带动了对锂电池的需求。

根据中国汽车工业协会数据统计,2017年国内新能源汽车销量达77.72万,同比增长53.3%;2018年销量达125.6万辆,同比增长61.7%。在车市整体冷清的情况下,新能源汽车成为行业不多的增长亮点。

基于此,2016年以来,国内掀起了大规模电池产能扩充浪潮,动力电池投资出现了井喷式增长。2018年,我国动力电池出货量65GWh,同比增长46.07%,其中,装机量56.98Gwh,同比增长56.54%,与国内新能源汽车销量增速基本匹配。

然而,大量的投资涌入,导致锂电池行业呈现企业数量过多,竞争格局进一步分化的局面:高端产能供不应求,低端产能发展过剩。

针对行业发展过程中的问题,国家的产业政策进行了一定调整:2019年,《关于进一步完善新能源汽车推广应用财政补贴政策的通知》文件中,明确提出国家将补贴资金倾斜于更高技术水平的车型。

补贴门槛的提高,意味着将有一部分新能源汽车逐步被市场淘汰。动力电池市场也是如此:一部分低端电池厂商将遭遇兼并整合,行业马太效应将更加显著。

下游市场的变动,形成了产业链连锁反应,电池生产设备商也受到波及,杭可电子也未能避免:众泰汽车资金链出现问题,其无力偿还电池厂商比克动力6.5亿元欠款,导致比克动力资金周转困难,目前,比克动力仍拖欠杭可科技3000余万元设备款项。

尽管下游市场变动,使得坏账风险提升,但从长远看,新能源汽车替代传统汽车是大趋势。在不断淘汰落后产能的市场环境下,无论是何种性能的锂电池,都需要经过后处理环节,市场对于后处理设备持续上升的需求不会改变。

此外,2016-2017年间,杭可科技动力电池所占营收比重从29.16%上升至48.13%,虽然2018年回落至45.57%,但整体波动不大,且该领域营收金额增长了27.25%。

2019年第一季度,在我国动力电池装机量前十名的企业中,八家企业为杭可科技的客户。这说明杭可科技与国内外一线大厂绑定颇深,落后电池生产商被淘汰,对于杭可科技的经营影响不大。

由此可见,未来动力电池行业的波动,可能会在一定程度影响杭可科技的客户结构,但不会对其未来持续经营能力造成重大不利影响。

消费电池稳健增长

相比于存在一定波动的动力电池市场,消费电池领域增长则显得较为稳健。

2012-2014年,智能机进入快速渗透期,一个千亿美元市场诞生。根据IDC公布的数据,2014至2018年,全球手机出货量分别为13.02亿部、14.33亿部、14.71亿部、14.62亿部、14.05亿部。由此可见,消费电子产品销量经过多年上涨后,未来将会呈现平稳增长的态势。

但是,消费电子的产品属性决定了其“迭代快“的特点,消费者对锂电池容量、形状大小都产生了新的要求,因此,需求反馈到最上游,锂电池厂商对于生产设备的需求将会持续增长。

此外,手机、平板这类传统3C产品销量在稳健增长;新兴智能产品,如无人机、可穿戴智能设备的市场渗透率也在逐步提高。由于一代设备生产一代电池,新兴智能产品的爆发将会推动电池生产设备需求增长。

近三年,杭可科技从消费类锂电池生产设备取得的销售收入由2.65亿,增长至4.91亿,其增长幅度印证了这一发展趋势。

伴随着国内锂电池市场需求增大,许多国际消费电子类电池厂商,如韩国三星、韩国LG、日本村田等企业,纷纷在中国建立工厂,这为杭可科技发展外国品牌客户提供了契机。目前,杭可科技自主研发的高温高压技术被诸多国际一线生产商采用,未来杭可科技和龙头厂商的合作紧密程度、技术依存性将会更高。

无论是动力电池还是消费电池领域,均处于增量市场,电池厂商对于后处理设备的需求会持续上升。但随着产品升级和落后产能逐步淘汰,电池厂商马太效应将会愈演愈烈。倘若要减少下游市场变动所带来的不利影响,杭可科技需要继续牢牢绑定头部客户,从而在动力电池和消费电池两大领域的驱动下,持续保持确定性的高增长。

文章来源:

第一锂电网